-

非居住者

相続が発生した時時に、外国に居住していて日本国内に住所を有していない人のことを非居住者と言います。被相続人や相続人の国籍や居住者にあたるか否かにより、課税対象となる相続財産等に影響があります。 【被相続人が居住者で、一次居住被相続人でない... -

【数次相続】遺産分割協議書の記載方法と相続登記について

数次相続とは、被相続人の遺産相続が行われ、遺産分割協議書や相続登記を行わないうちに相続人の一人が死亡してしまい、次の相続が開始される相続のことを指します。 よく似た相続に代襲相続がありますが、代襲相続とは一次相続の際に相続人であった者が、... -

10年以内に二次相続発生で使える相次相続控除とは?要件や計算方法を紹介

父親の相続の数年後に母親が亡くなった場合など、相続税の課された相続財産が10年以内にまた相続することとなった場合、一定の要件を満たしていれば、二次相続を受ける相続人は相次相続控除と呼ばれる控除を適用することができます。 上記の父親の相続を受... -

遺族厚生年金が非課税の理由とは?

厚生年金保険法41条に「租税その他の公課は、保険給付として支給を受けた金銭を基準として、課することはできない」と規定されているためです。遺族厚生年金は保険給付に該当するため、原則非課税となります。 【遺族厚生年金とは】 遺族厚生年金とは厚生... -

配偶者控除(配偶者の税額軽減)

配偶者控除は、次の金額のどちらか多い金額までは配偶者に相続税はかからないという制度です。 (1)1億6千万円(2)配偶者の法定相続分 相続税の申告では、亡くなった方の財産形成には配偶者の貢献があったことを考慮し、また、残された配偶者の今後の... -

未成年者控除

親のどちらかが若くして亡くなってしまい、幼い子どもが残されてしまったり、未成年者の孫が養子になっているときなど、相続人の中に未成年者が含まれていることがあります。相続人が未成年者である場合、相続税額から一定金額を引くことができる未成年者... -

個人間の借金も相続する必要がある?遺産に借金があるときの対処法とは

被相続人に借入金がある場合、その借入金も相続しなければなりません。相続とは被相続人が所有する財産と債務を引き継ぐことであり、被相続人の借入金は債務に該当します。 相続の方法として、単純承認・限定承認・相続放棄の3つがあります。相続人が被相... -

みなし相続財産とは-保険金がみなし相続財産とはならないケースもある?

被相続人の死亡により支払われる生命保険金や退職金等は相続によって取得したものとみなされて、相続税の課税対象となります。しかし一定の要件を満たすことにより、非課税となる場合があります。 【みなし相続財産の種類】 みなし相続財産は以下のものが... -

相続税の2割加算

相続税の計算上、相続財産を受け取る人によって相続税額が異なる場合があります。被相続人との血縁関係が薄い人や血縁関係が全くない人に相続をする場合、この相続人に関しては相続財産を生活資金にすることを予定しておらず、配偶者や子と比較した際に担... -

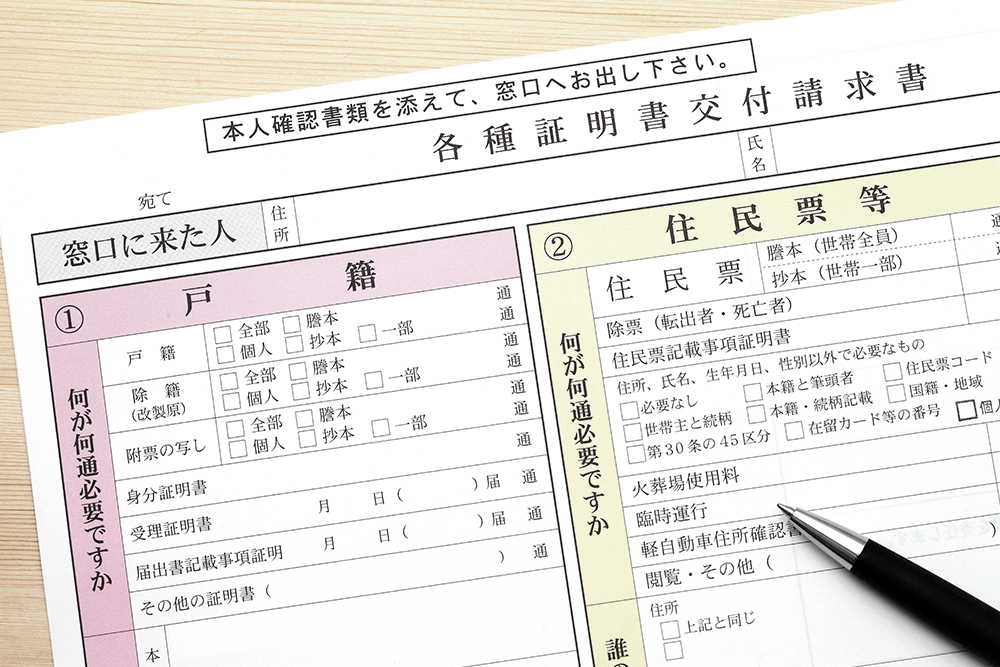

相続にまつわる期限

相続については、申告・納付期限のほか、納税することが困難なため相続を放棄する相続放棄や、被相続人の亡くなった年に行う所得税申告である準確定申告など、期限が定められているものが多々あります。本テーマでは、メインである申告・納付期限とそれ以...