駐車場経営は、初期投資が少なく短時間で経営をスタートできるということで土地活用として人気があります。では、相続税法上どのような評価になるのか、賃貸の仕方による評価の違い、メリットデメリットについて解説します。

駐車場の相続税評価

(1)駐車場の評価

相続税上、土地は原則としてその種類区分ごとに評価します。

土地の種類は、①宅地②田及び畑③山林④原野⑤牧場及び池沼⑥鉱泉地⑦雑種地の7つに区分され、相続税評価を行います。

(2)駐車場の評価方法

駐車場は、⑦雑種地となりますので、利用の単位となっている一団の土地で評価を行います。ただし現実的には、駐車場に関する評価は宅地の評価と、ほとんど変わりません。

●路線価地域

雑種地の評価方法を駐車場に当てはめると、以下が評価式です。

( 駐車場が宅地であるとした場合の1㎡価額 ― 1㎡あたり宅地造成費) × ㎡数

凸凹があるなどで土地の地ならしが必要な場合などには、宅地造成費を評価額から若干引くことができます。

●倍率地域

上記路線価方式は、都市部の駐車場を対象としています。

それ以外の地域は倍率方式又は近傍地比準価格方式により評価をします。

①倍率方式

駐車場の固定資産税評価額に、宅地とした場合の倍率を乗じた金額を評価額とします。

土地の固定資産税評価額×国税庁が定める倍率

②近傍地比準価格方式

近辺で類似する土地の1㎡当たりの価額を基準として、評価する土地の形状等から補正率を計算し評価額を算出し、これに地積を乗じた金額を評価額とします。

(近傍地類似基準1㎡当たり価格×補正率(奥行価格・間口狭小・奥行長大等)-(宅地造成費))×地積

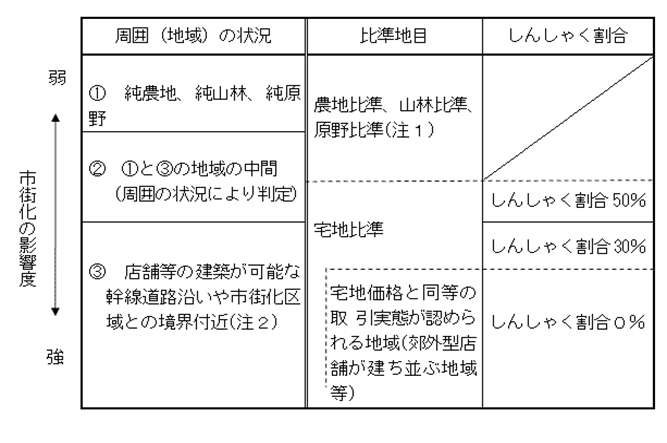

●しんしゃく割合

市街化調整区域にある駐車場については建築の制限があるなど、宅地の評価では適切な評価ができない場合は、下記のしんしゃく割合を乗じて計算する事も認められています。その土地の状況により適用できるか判断が必要です。

(近傍地類似基準1㎡当たり価格×しんしゃく割合×補正率(奥行価格・間口狭小・奥行長大等)-(宅地造成費))×地積

(国税庁HPより)

賃貸方法による評価の違い

(1)自営で駐車場を賃貸する場合

土地の所有者が自ら駐車場として賃貸する場合、その土地は自用地として評価します。

自用地とは他人が使用する権利を持たない土地をいいます。その土地の所有者が自己の利用に供している土地のことです。

駐車場は契約期間が完了すれば、すぐに使用できる土地であることから、おおむね自用地として評価されます。

(2)業者に土地を貸して業者が駐車場を経営する場合

業者に一括して土地を賃貸し、業者側で設備を整備し運営をしている場合には、賃貸借扱いとなります。

①賃借権の登記がされ、権利に対する対価金や一時金などの評価が相当だと認められる場合

賃貸借の相続税評価額は、下記の計算方法で算出できます。

自用地の相続税評価額 – (自用地の相続税評価額 × 契約の残存期間に応じる割合 × 1/2)

自用地としての価格に乗じる割合賃借権の残存期間により変わります。

| 5年以下 | 5年以上10年以下 | 10年以上15年以下 | 15年以上 |

| 5% | 10% | 15% | 20% |

②上記に掲げる賃借権以外の賃借権の場合

自用地の相続税評価額 ×(1 – 契約の残存期間に応じた割合)

残存期間に応じた割合は以下のようになります。

| 5年以下 | 5年以上10年以下 | 10年以上15年以下 | 15年以上 |

| 2.5% | 5% | 7.5% | 10% |

相続対策

(1)小規模宅地等の特例

土地等を貸付事業で利用している場合には、相続税評価額が200㎡分の評価額を50%評価減できる貸付事業用宅地等の特例という制度があります。自営で駐車場を賃貸する土地、他人に土地を賃貸する場合についても、貸付事業用宅地等の特例の適用が可能な場合があります。

<適用要件>

事業用宅地として小規模宅地等の特例を受ける要件として、一定の建物または構築物の敷地の用に供されているものであることが必要となります。

構築物の代表的なものといえば以下のようなものがあります。

①アスファルト・コンクリート敷

何も敷き詰められていない青空駐車場は認められないということになります。一部がアスファルトであれば、該当部分が「小規模宅地等の特例」の適用が可能です。

なお小規模宅地等の特例では、建物等の所有者が土地の所有者でなくても良いので、賃貸先の業者がアスファルト舗装をしても特例の適用は可能です。

②ロープ、止め石

ロープ、止め石だけの場合は、構築物に該当しないので、青空駐車場と同様になります。

③空き部分

貸駐車場のうち一部空き部分があっても、賃貸募集を適切に行っていれば、敷地全体に貸付事業用宅地等の特例の適用が可能です。

④自家用車を止めている

自家用車の駐車部分は貸付事業の用に供されていませんので、面積按分等により貸付部分のみ適用します。

(2)生前贈与

生前贈与とは、生前に財産を贈与することです。生前に贈与することで財産を減らすことができるため、相続税の節税することができます。

生前贈与には主に2つの方法があります。

①贈与税に伴う暦年課税

毎年1月1日から12月31日までに贈与された財産に贈与税が課されます。

年110万円以下であれば、贈与税の申告が不要です。

②相続時精算課税制度

生前贈与が2,500万円まで非課税になります。60歳以上の父母又は祖父母から20歳以上の子や孫への贈与に限定されます。また、暦年課税とは併用できないので、注意が必要です。

※3年以内に相続が発生した場合には、相続財産に引き戻されますので注意をして下さい。