空き家特例とは、相続または遺贈により取得した空き家を3年経過する日の年末までに売却した場合に、売却代金と取得費の差額である利益(譲渡所得)から3,000万円の控除が受けられる制度です。

似た制度に「小規模宅地等の特例」がありますが、こちらは相続財産の評価額から控除するものであり、相続税の軽減を図るものです。一方、空き家特例は相続後に売却する時点での所得税を軽減する制度です。

目次

空き家特例の要件の整理

空き家特例の適用を受けるためには、次の要件を満たす必要があります。

- 被相続人の居住の用に供されていた家屋及びその敷地であること

- 相続または遺贈により上記1の家屋及びその敷地を取得した個人が譲渡したこと

- 被相続人が一人暮らしであったこと

- 家屋の建築年月日が昭和56年5月31日以前であること

- 家屋が区分所有建物として登記されていないこと

- 売却代金が1億円以下であること

- 家屋を耐震リフォーム又は家屋を取り壊して売却すること

- 相続後、譲渡するまでに未利用であること

- 相続開始から相続開始日以後3年経過する日の年末までに売却したこと

- 売却先が特別関係者(配偶者、直系血族、生計一とする親族、同居親族など)でないこと

- 重複適用ができない特例(相続税の取得費加算など)の適用を受けていないこと

「老人ホーム入居」でもOK

上記の要件3「被相続人が一人暮らしであったこと」について、相続の開始の直前において被相続人の居住の用に供されていなかった場合であっても、老人ホーム等に入居している場合には適用される場合があり、老人ホーム等の種類が列挙されています。下記はその中から一部を抜粋したものです。

- 養護老人ホーム

- 特別養護老人ホーム

- 軽費老人ホーム

- 有料老人ホーム

- 介護老人保健施設

- 介護医療院

- サービス付き高齢者向け住宅

- 障害者支援施設

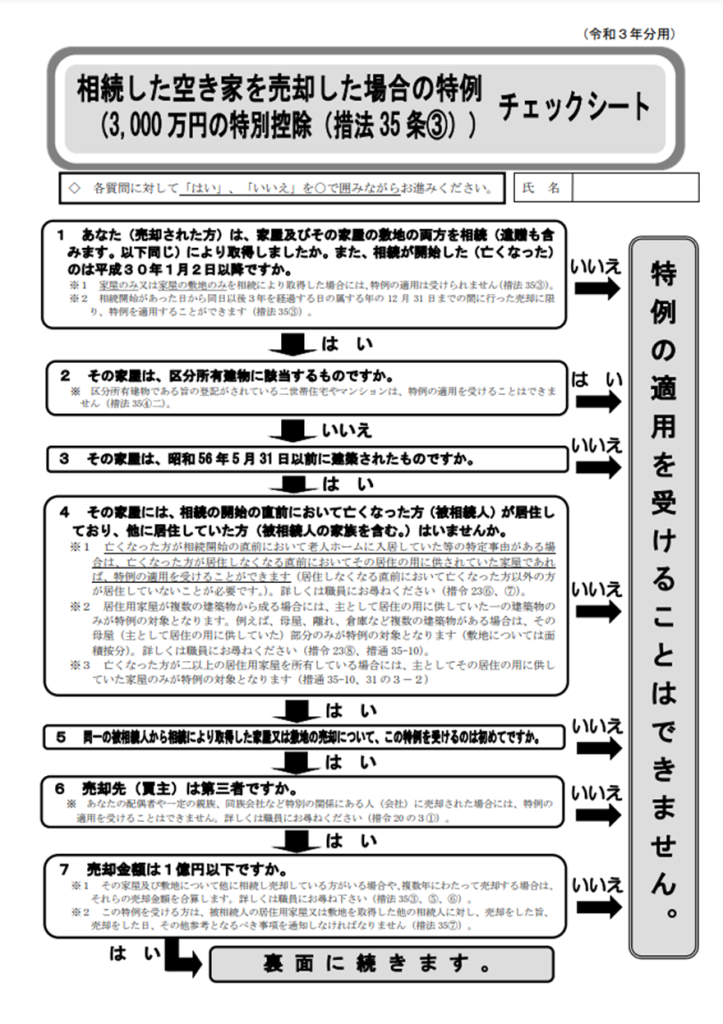

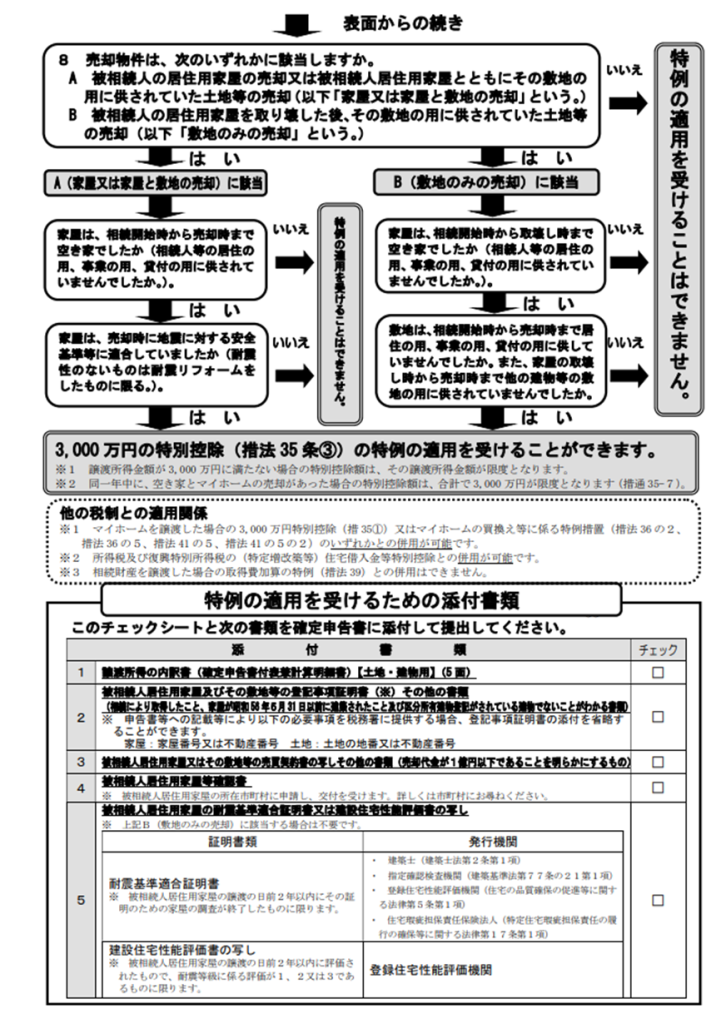

空き家特例チェックシート

国税庁のホームページに空き家特例のチェックシートがあります。本特例を受けるための添付書類なども記載がありますので、ご確認ください。

国税庁タックスアンサー

No.3306 被相続人の居住用財産(空き家)を売ったときの特例

No.3307 被相続人が老人ホーム等に入所していた場合の被相続人居住用家屋