相続税については相続した財産(遺産)について税金が課され、相続財産の中には即時に換金することが困難なものもあることから、納税することができない場合が存在します。相続税額を納税することが困難な場合の手続きに「延納制度」があります。

延納申請書の提出期限及び提出先

延納申請の手続きは、延納申請に係る相続税の納期限までまたは納付すべき日までに、延納申請者ごとに「相続税の延納申請書」及び「担保提供関係書類」を被相続人の死亡の時における住所地を所轄する税務署に提出します。延納申請書の提出期限までに担保提供関係書類の提出ができない場合には、その提出期限までに「担保提供関係書類提出期限延長届出書」を提出することにより、担保提供関係書類の提出期限を延長することができます。ただし、延納申請書別紙については提出期限を延長することはできません。

担保提供関係書類提出期限延長届出書には提出回数の制限はないため、3か月の範囲で延長を順次行うことにより、延納申請書の提出期限の翌日から起算して最長で6か月間、提出期限を延長することができます。

金銭納付を困難とする理由書の作成

納期限までに一時に納付することが困難である場合、または延納によっても金銭で納付することが困難である場合、『金銭納付を困難とする理由書』を作成します。

納付すべき相続税額のうち、納期限までに納付することができる金額については、相続した現金・預貯金等(※現金・預貯金+換価の容易な財産-相続債務・葬式費用等の支払費用)と納税者固有の現金・預貯金等(※現金+預貯金+換価の容易な財産)の合計額から、生活費及び事業経費(※当面の生活費(3か月分)と当面の事業経費の合計額)を差し引いて求めます。

延納によって納付することができる金額については、経常収支による納税資金(※(前年の給与の支給額または前年の収入金額-生活費の額-事業経費の額)×延納年数(最長20年))に臨時収支を加減算して求めます。納付すべき相続税額から納期限までに納付することができる金額を差し引き、延納によって納付することができる金額を差し引いてもなお残額がある場合は、物納(※相続税に限って、金銭の代わりに一定の相続財産で納付すること)を検討することとなります。

担保提供関係書類の用意

延納担保にする財産(※担保として提供できる財産の種類であること、担保として不適格な事由がないこと、必要担保額を充足していることの要件を備えているもの)を選定した後、延納申請者ごとに『担保提供関係書類』を用意することが必要です。担保提供関係書類は、財産の種類によって異なります。

例えば、土地については登記事項証明書、固定資産税評価証明書、抵当権設定登記承諾書、印鑑証明書が該当します。また、建物については、登記事項証明書、固定資産税評価証明書、抵当権設定登記承諾書、印鑑証明書、質権設定承諾請求書、保険証券等の写しが該当します。他にも、登録国債、振替国債、無記名国債、登録地方債、登録社債などの財産についても、担保提供関係書類が定められています。

なお、第三者の所有する財産を担保とする場合には、財産の種類及び第三者の態様(※個人の場合、未成年者が法定代理人である納税者のための担保を提供する場合、物上保証人が法人の場合)に応じて、他の書類が追加で必要になります。

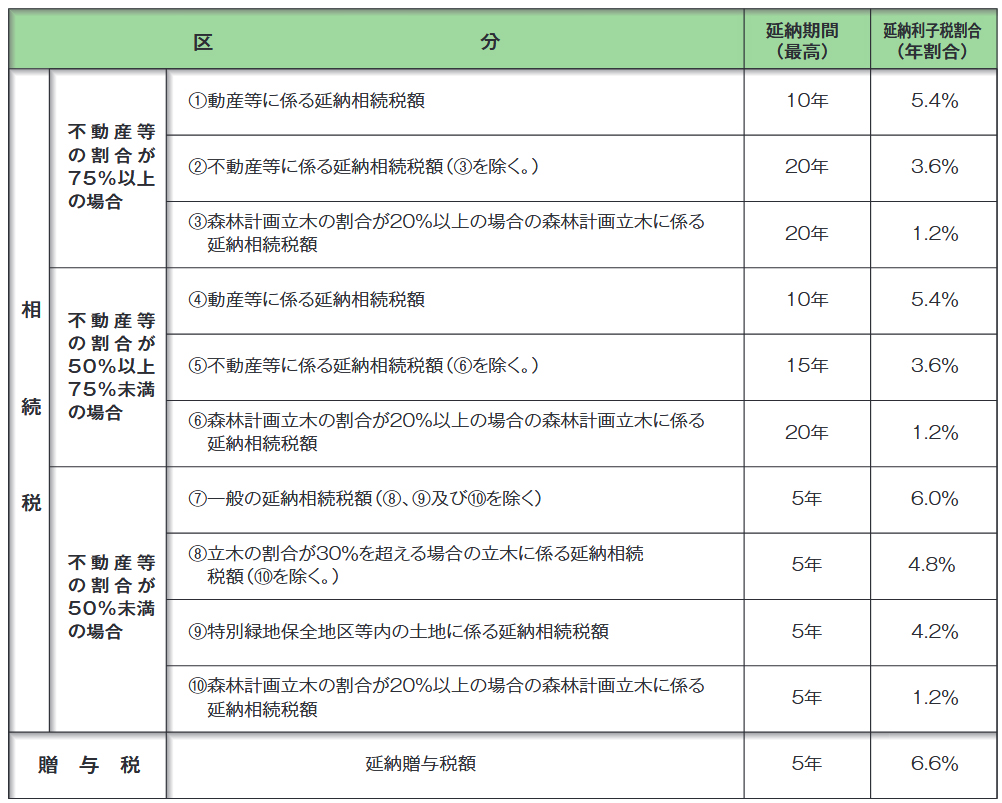

延納期間及び延納にかかる利子税

延納できる期間及び延納にかかる利子税の割合は、相続財産に占める不動産等の割合に応じて、下記の表のとおりに定められています。延納できる期間については、相続税の円納税額が150万円未満の場合、不動産等の価額の割合が50%以上であっても、延納期間は延納税額を10万円で除した数に相当する年数を限度となります。

令和3年1月1日以降の期間に適用される延納利子税の割合については、各年の延納特例基準割合(※各年の前年の11月30日までに財務大臣が告示する割合に年0.5%の割合を加算した割合)が7.3%に満たない場合には、特例割合(※延納利子税割合×延納特例基準割合÷7.3%)が適用されます。

不服申し立ての制度

税務署長または国税局長の処分(※担保変更等要求、延納却下、延納条件変更却下、延納許可取消など)に対して不服がある場合には、処分の取消しなどを求める申し立てができ、これを『不服申立て』といいます。処分の通知を受けた日の翌日から3か月以内に税務署長等に再調査の請求をすることができ、再調査の決定後の処分になお不服があるときには、審査請求を行うこともできます。