小規模宅地等の特例とは被相続人が事業や居住のために使用していた土地については、相続した土地のうち、居住用は330㎡まで、事業用は400㎡までに対し、一定の割合で土地の評価額を減額できる制度となっております。

構成といたしましては1節で小規模宅地等の特例の説明、2節で減額の対象となる相続人の要件、最後に二世帯住宅で小規模宅地の特例が適用できる要件について説明していきます。

小規模宅地等の特例とは?

特例を受けられる対象区分の中で、「特定事業用宅地等」「特定居住用宅地等」「特定同族会社事業」が80%の減額適用が受けられ、「貸付事業用宅地等」が50%の減額適用が受けられることになります。

特定事業用宅地に該当する要件としては、親の事業を子が引き継ぐ、居住用の土地を相続後も継続して相続人が居住することとなります。

貸付事業用の土地に該当する要件は200㎡までが限度で相続後も継続して貸付事業を行うこととなります。

居住用の土地と事業用の土地を被相続人がそれぞれ所有している場合は合わせて730㎡まで80%減額できます。

居住用又は事業用の土地を父から母と子に相続する場合、母には配偶者の税額軽減を適用し、子から優先して小規模宅地等の特例を適用させることによりトータルの節税を実現できます。

小規模宅地等の特例の適用要件をまとめると下記の4点となります。

- 建物の敷地である

- 居住用または事業用である

- 居住用330㎡、事業用400㎡、貸付用200㎡

- 申告期限までに遺産分割協議を確定していること

減額の対象となる相続人とは?

この特例を受けるためには以下のいずれかに該当する必要があります。

- 被相続人が居住していた宅地等を配偶者が取得した場合

- 被相続人の同居親族が、申告期限まで被相続人が居住していた宅地等を所有し、その建物に居住している場合

- 相続開始前に同居親族がいない場合で、相続開始前3年以内に自分または3親等内の親族や特別関係法人が所有する建物に居住したことがなく、居住する家屋を過去に所有していた経験がない者が、被相続人の居住していた宅地等を取得し、申告期限までその宅地を所有し続けている場合。

- 被相続人の宅地で、被相続人と生計を一にする親族が居住していたものを、配偶者が取得した場合

- 被相続人の宅地等で、被相続人と生計を一にする親族が居住していたものを、居住継続親族が相続税の申告期限までその宅地等を所有し続け、居住している場合。

被相続人の自宅で特例適用を受ける場合は、配偶者もしくは同居親族か、持ち家を所有していない子が相続しなければ特例は適用されません。

特定居住宅地等が評価減になる取得の条件をまとめますと下記の通りとなります。

- 配偶者

- 被相続人と同居していた家族

- 配偶者または被相続人と同居していた法定相続人がいない場合で、別居していた親族のうち相続開始の3年前から自分または3親等内の親族や特別関係法人が所有している家に住んだことがなく、家を所有したことのない人

- 被相続人と生計を一にしていいた親族

二世帯住宅で小規模宅地の特例が適用できる要件は?

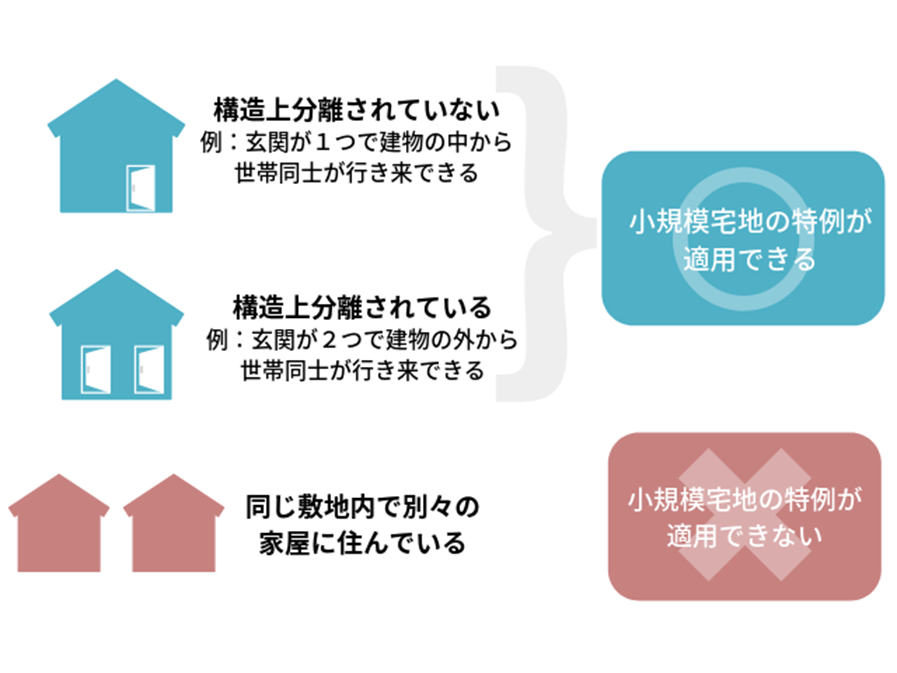

二世帯住宅の場合で一つの建物でも建物内に内階段がなく、玄関が別々となっている完全独立型で、二世帯住宅を建てて親世帯と子供世帯が同居している場合については、1階部分に被相続人とその配偶者が居住しており、2階部分に長男家族が居住している場合ですと、被相続人の居住用として利用されていた1棟の二世帯住宅で完全独立型であっても特例が適用できます。

内階段で構造上の区分がない場合についても同居とみなされ、特例の適用が認められます。

同じ敷地に相続人の自宅とは別に、子供が家を建てて住んでいる場合は、別棟の家とみなされ同居となりません。

この場合、子どもと親の生計が同一か否かで判定されます。生計が別の場合、特例は適用できません。ただし、整形が同一の場合、子どもの生活拠点を保護するため特例を適用することができます。

まとめますと、二世帯住宅の小規模宅地の特例は同居又は独立型二世帯の場合で生計が同一の場合は特例の適用が受けられ、同じ敷地でも別棟で生計を別にしていれば特例の適用が受けられません。

出典:曽根恵子著『図解でわかる相続発生後でも間に合う完全節税マニュアル』